Många börjar handla med forex, aktier, handelsvaror eller andra instrument, i hopp om att tjäna pengar och bygga kapital och genom att ta acceptabla risker. Väldigt ofta blir de besvikna på resultaten och undrar varför de inte lyckas tjäna pengar som forexhandlare. Det är dock fullt möjligt om du läser på och skaffar en plan som du sedan håller dig till. Detta kan få över oddsen på din sida. Det kräver framförallt tålamod och stadiga nerver. I denna artikel kommer jag förklara vad du behöver ha i åtanke när du planerar att omvandla en insättning på $10 000 till $1 000 000, och hur du ökar chanserna att nå detta mål. Kort och gott, hur man blir en framgångsrik forexhandlare.

Hur lång tid tar det att göra $1 000 000?

Det är bäst att börja med att förstå att du behöver ge dig själv en resonabel tidsperiod för att uppnå ditt mål, och inte bara för de uppenbara anledningarna. Att till exempel omvandla $10 000 till $1 000 000 kräver en total ökning med 9900%, och då räknar vi inte ens med eventuella vinstskatter. För vilken handlare som helst så är att uppnå ett så högt mål en astronomisk positiv årlig avkastning, men det är vad du behöver göra för att nå $1 000 000 inom ett enda år. Om du istället hade gett dig själv 10 år, och delat upp det per år, så hade du “bara” behövt tjäna 58.49% per år. Det är fortfarande ganska svårt, men det är inte en orimlig årlig avkastning inom rimliga risker. Om du blir en framgångsrik forexhandlare är det möjligt att prestera en årlig avkastning inom dessa trakter. Det viktigaste att tänka på är att du behöver ge dina investeringar tillräckligt med tid för att kunna växa exponentiellt. Kumulativ sammansättning är avgörande för exponentiell tillväxt och är något som behöver räknas med i din handelsstrategi/er, pengaförvaltningsgrunder, och riskhanteringsmetod.

Den andra tidsfaktorn som är lite svårare att förstå, kommer av det faktum att du inte kan göra speciellt stor avkastning på marknaden om inte förhållandena är till stor fördel för dig. Om du till exempel köper aktier behöver du en riktigt starkt uppåtgående marknad för att komma någon vart, oavsett hur bra aktieval du gör, eller hur bra tajmingen är på marknaden. Dock har du större chanser ju längre tidsperioder du kan tillåta dig själv, och desto större chans är det att du kommer vara på marknaden och beredd, när de rätta förhållandena du behöver för att tjäna pengar inträffar.

Grunderna i pengaförvaltning

I en annan artikel skrev jag om grunderna i pengaförvaltning som det är viktigt för alla handlare att fundera på, som täcker de viktigaste frågorna kring hur man avgör hur mycket pengar man ska riskera på varje affär. Det är väldigt viktigt att ta rimliga risker. I artikeln drar vi slutsatsen att det generellt är ett bra råd att använda en riskhanteringsmetod som riskerar en viss procent av din kontobalans vid varje affär, framförallt med avsikten att skyddad dig mot risken att tömma kontot. Dock kan väldigt aggressiv kontotillväxt kräva en mer aggressiv pengaförvaltning och riskhanteringsstrategi, som att till exempel riskera ett fixerat belopp oavsett tidigare resultat eller kontobalans. Med regelbundna mellanrum, när kontot har växt avsevärt, kan beräkningen ändras så att summan riskerad per handel ökas. Detta kan ge fördelen med snabbare återhämtning efter en serie förlorade affärer, så länge de inte vart allt för katastrofala.

Det är viktigt att förstå att din pengaförvaltningsgrunder måste vara knuten till din handelsstrategi, speciellt dess metod för att avgöra när du löser ut dina vinster.

Fläckfria handelsstrategier

Det är viktigt att använda väldigt robusta handelsstrategier som kan producera utmärkta resultat. Ta ett långsiktigt perspektiv och oroa dig inte för att det kommer inträffa oundvikliga förluster på vägen dit. Vad du verkligen behöver, mer än allt annat är en kombination av någonting som ger en liten men relativt konstant vinst, med något som ibland ger stora vinnare. Detta då du behöver utsätta dig för “klumpade” vinster, men också för att du behöver hålla din avkastningskurva från att falla för brant. Detta görs bäst genom att handla enligt en trendföljande strategi och även en range-handelsstrategi.

Om du är en väldigt duktig och diskret handlare och du kan klara detta genom att ta dina egna affärsbeslut, så kör på det. Men kom ihåg att i förmögenhetsbyggnad vill du använda metoder som inte är så känsliga, eftersom regelbundenhet är viktigt: ren handel på stearinljusstaplar må vara otillräckligt. Dock råder det ingen tvekan om att de flesta handlare, speciellt nybörjare, kommer göra bättre resultat genom att använda ett eller flera mekaniska handelssystem, och kanske använda viss diskretion att stå över tillfällen som passar kriterierna men känns fel, eller när det kommer till att avgöra när det är rätt tid att ta ut vinster.

Trendföljande srategiers handelsingångar

Någon sorts trendföljande element är nödvändigt för relativt enkel men ”hopklumpad” vinst. Det bästa sättet är att avgöra vilka valutapar som kommer att gå upp eller ner är genom att avgöra vilka som har högre eller lägre pris jämfört med både för en månad och tre månader sen. Här ’r en liten hemlighet: på senare år har USD, och i mindre utsträckning Euron, varit trender mer konsekvent och starkare än alla andra valutor. Detta kan ha fundamentala orsaker, eller alternativt, så kan det vara att de globala reservvalutorna har benägenheter att följa en stadig trend.

Att handla i riktning mot 3-månaders prisändringar ger en vinnande och förtjänstfull vinkel. Ingångar för en sådan strategi fungerar bäst, inte som breakouts eller återgångar, utan på återgångar som redan har börjat vända tillbaks starkt i trendriktningen. Försök inte köpa billigt eller precis vid en ny höjdpunkt. Det är okej om priset har samma trend på alla tidsramar på mer än en timme.

Till exempel, en strategi som skulle ingå en lång affär på en crossover av en snabb EMA förbi en långsammare SMA, medans priset är över långsiktiga enkla rörliga medelvärden, allt filtrerat efter de priser som ligger över sina nivåer från 1 månad och 3 månader sen, vilket kommer ge en övertag på alla viktiga USD-par de senaste 15 åren, med undantag för paret USD/CHF

Ett annat möjligt filter är att använda ett “bäst av momentum” filter där du bara handlar de valutapar som har ändrats mest under de senaste tre månaderna, låt säga de översta fem eller sex valutaparen.

Stopp loss nivåer hos trendföljande strategier

Stop losses är bäst placerade som en funktion för ombytlighet, T.ex. som average true range (ATR) för de senaste X dagarna. ATR:en för de senaste 20 dagarna används ofta. Du kan vilja använda vad som helst mellan halva ATR:en till 3 gånger ATR:en (det senare är en klassisk summa). Men för forex är nog 3 gånger för stort för att fånga någonting annat än väldigt starka trender. ATR:en är antagligen bättre mått, men vare sig du använder en halv, en hel, en och en halv, eller vad det må vara, så tenderar det att jämna ut sig med tiden. Vad som är allra viktigast är att vara konsekvent.

Metoder för vinsttag / handelsavslut vid trendföljande strategi

Vinsttag mål / affärsavslut är ett mer problematiskt ämne. Det finns flera alternativ:

Trailing stop losses / trailing take profit. Läs mer!

Flytta sakta upp stop losses och låt alla vinstgivande affärer tas ut genom att med tiden nå sina stop. Stöd- eller motståndsnivåer kan användas på et diskretionärt sätt, eller på hög / låg för de senaste X dagarna, till exempel. Detta kan hjälpa så att de större vinnarna fullföljer utan att avsluta i förtid.

Flytta ditt stop loss för att gå på ett ut vid en viss punkt. Detta kan skydda mot onödiga förluster, men måste användas med extrem försiktighet, eftersom att flytta ditt loss att gå på ett ut för tidigt kommer leda till att hindras från större vinster precis innan de inträffar. Det är väldigt vanligt för priset att återhämta sig till ett typiskt utgångsläge innan det skjuter iväg. Om du ska flytta ditt stop loss till att gå jämnt ut är det bättre att antingen göra det efter en viss tidsperiod (inte mindre än 48 timmar), eller efter en viss mängd flytande utdelning har inträffat.

Fasta vinstmål via att flertal risker, vanligtvis något som skalar uppåt. Om du till exempel vet att den positiva förväntningen för en trendföljande strategi historiskt sett börjar på bara 3 enheter. Du kan bestämma att ta en delvinst på 3 enheter, följt av mer på 5, 10, eller vad som helst.

Tidsbaserad utgång kan fungera förvånansvärt väl, vanligtvis med skalning. Till exempel: ta delvinster på 1 månad från ingång, 3 månader, 6 månader och så vidare. Detta kan även hjälpa till att reducera förluster, när priset hamnar under ingångsnivån efter 48 timmar, men inte ännu har nått stoppet.

Nackdelar med trendhandel

Du kanske vill ha maximalt antal affärer öppna på en gång i samma riktning för en viss valuta. Även om detta kan minska totalvinsten så kan det hjälpa dig göra affärer mer framgångsrikt eftersom:

När marknaden ligger still lär du inte starta några nya placeringar speciellt ofta när det inte finns några förändringar att spela på.

Det begränsar maximala beloppet du kan förlora om en större marknadsåtergång eller vilda marknadsförhållanden.

Trendhandel kan vara svårt psykologiskt då du måste vara beredd att sitta still och hoppas att vinnande affärer växer och växer utan att få panik och ta ut vinster för tidigt. Du behöver även behöver gå igenom förlustomgångar, som kommer testa din tilltro på din strategi.

Handelsingång vid range-handelsstrategi

En range-handelsstrategi är bra för små men relativt konsekventa utdelningar, förhoppningsvis nog för att jämna ut de förlustperioder som trendföljande strategier oundvikligen genomgår.

Då det är känt att USD och EUR tenderar att trenda, så är det värt att avväga att handa med denna sorts strategi på valutapar utan USD och möjligen även utan EUR.

Dessa valutapar tenderar att range d.v.s. att återgå till genomsnittet, speciellt på veckobasis. Därför kan en bra ingångstecken ges av en starkt uppåtgående eller nedåtgående vecka är låt säga, åtminstone 1,5 gånger större än den genomsnittliga true range för det tidigare 4 veckorna. Det kommer vara till fördel att handla den påföljande veckan in motsatt riktning.

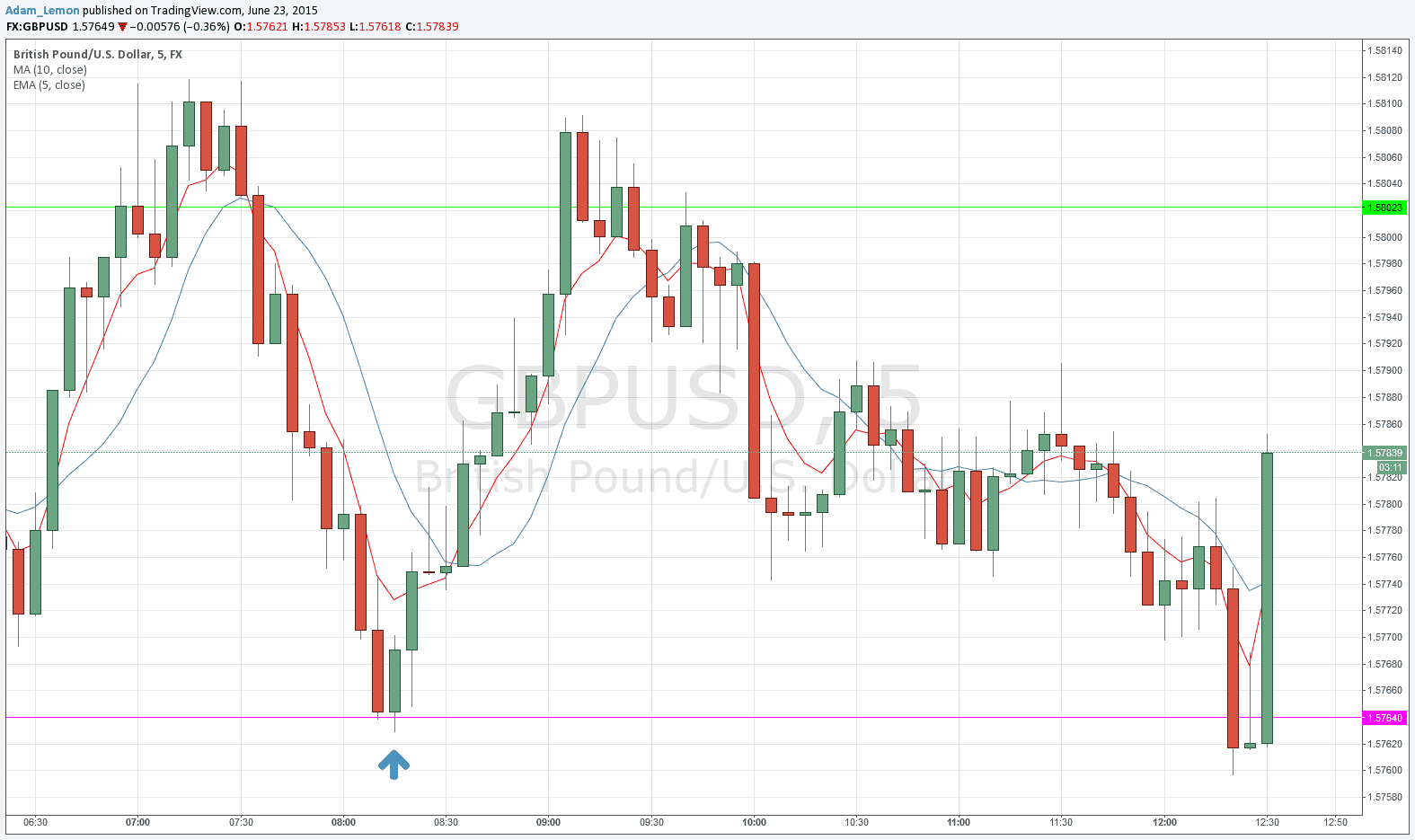

Nedanför följer ett exempel på an lång placering, som visar ett timdiagram med 5-perioders EMA-kors över 10-perioders SMA, medans priset är över 40, 240, och 1 200 periodernas enkla rörliga genomsnitt. Ingångspunkter är markerade:

Trendföljande strategiers stop loss nivåer

Det finns några olika alternativ. Först och främst kan du helt enkelt ingå en affär i början på följande vecka, med ett stop loss på X gånger 4-veckors ATR, eller någon annan multiplikator. Alternativt kan du försöka att gå in efter överköpt eller översålda förhållanden reverserar i önskad riktning

Metoder för vinsttag / handelsavslut

Tidsbaserat utgång tenderar att att fungera bäst här. Stäng bara alla öppna positioner i slutet av veckan, då strategin är baserad på veckovis genomsnittlig återgång.

Du kanske vill lägga till din egen syn på ekonomiska fundamentaler som ett filter, kanske genom att öka storleken lite grann på handelsingångar som är i samma riktning som din fundamentala syn. Det har till exempel demonstrerats att valutor med högre räntesatser som tenderar att öka mot valutor med lägre räntesatser, åtminstone på kortare sikt.

Bakåt-testning

Innan du förlitar dig på en långsiktig förmögenhetsbyggnadsstrategi, se till så du bakåttestar strategin eller strategierna som du tänker använda. Var försiktig så att du inte antar att det förgångna kommer att likna framtiden. Tanken med bakåttest är att ge dig en ide om sannolikheten för olika utfall. Om du till exempel bakåttestar mot 15 års historiska data, så kan du få ut tusentals med hypotetiska årsresultat utifrån dem, och se att du har X% chans att göra Y% i vinst eller förlust för ett genomsnittligt år.

Det är väldigt viktigt att du har koll på vad det sämsta resultatet var över en längre tidsperiod. Du kan använda detta som en säkerhetsmarginal och planerar hur mycket du kommer riskera för varje enskild affär (din riskhanteringsmetod) baserat på denna statistik. Du kan använda det som en grov vägledning till vad du kan förväntas gå igenom i framtiden.

Framåt-testning

Se till att du utelämnar det senaste året eller två från din back test. Slutför sen din strategi och “forward test” den på det året eller två. Om resultaten skiljer sig mycket från vad din back test indikerade, tyder det på att din strategi är överoptimerad.

Slutsats

Detta må verka som mycket arbetar, men om du planerar att tjäna mycket pengar och riskera dina besparingar, kan detta vara den viktigaste finansiella uppgift du kommer göra i hela ditt liv. Du kommer att behöva vara säker på att din handelsplan fungerar, annars kommer du riskera att ge upp från tvivel på dig själv som uppstår under förlustperioder. Inom handel är det den handlare som gör sina hemläxor som normalt vinner i slutändan. Du kan göra mycket testande i ett vanligt kalkylprogram. Det kan vara värt att betala en programmerare några få hundra dollar, om det kommer hjälpa dig tjäna en miljon i slutändan!

Du kanske frågar dig, om det är möjligt att omvandla $10 000 till $1 000 000 på 10 år, Fungerar det för att omvandla $1 000 till $1 miljon? Detta är tyvärr att gå för långt, om du inte använder ditt omdöme framgångsrikt på en helt fantastisk nivå, och är beredd att ta extremt stora risker. Att omvandla $1 000 till $1 000 000 har aldrig hört talas om. Jesse Livermore klarade av detta relativ sett, genom att förvandla 500 andelar till någonstans runt $100 000 000 på 1920-talet. Det glöms dock ofta bort att han gick bankrutt många gånger i processen, och att han bara lyckades komma tillbaks på grund av rika sponsorer som lånade honom pengar. Så innan du försöker omvandla $1 000 till $1 000 000, fundera på om någon kommer ge dig ytterligare $1 000 när du tömt ditt konto!