FAANG är en akronym som står för de första bokstäverna i de fem företagen Facebook, Apple, Amazon, Netflix och Google. Dessa fem företag har inte bara varit några av de mest framgångsrika storkapital under de senaste åren (även om Netflix kvalificerades som storkapital först 2013 när kapitalet nådde över tröskelvärdet på 10 miljarder dollar), de har definierat en tidsanda, lett en upphaussad marknad och förändrat hur många av oss lever, åtminstone i världens mer ekonomiskt utvecklade länder. Även om FAANG ses som en grupp av teknikaktier utmärker Netflix och Amazon sig som inte riktigt passande inom den här klassificeringen då de är medlem i konsumenternas diskretionära och konsumentcykliska sektorer. De har alla varit mycket framgångsrika och producerat spektakulära avkastningar för investerare, särskilt de senaste fyra åren. Alla är namn som är kända i hushåll men bara Apple har verkligen varit väldigt kända historiskt sett som ursprungligen gjorde sitt namn känt med Macintosh-datorn innan dess dåvarande VD, Steve Jobs, blev synonymt med smartphone. Under de senaste åren har Google konsoliderat och utökat sin position som världens främsta sökmotor, Facebook har en tredjedel av världens befolkning in i sitt sociala medienätverk och Amazon krossar större delen av sin detaljhandelskonkurrens allt eftersom de expanderar försäljningen av varor långt bortom böcker och cd-skivor.

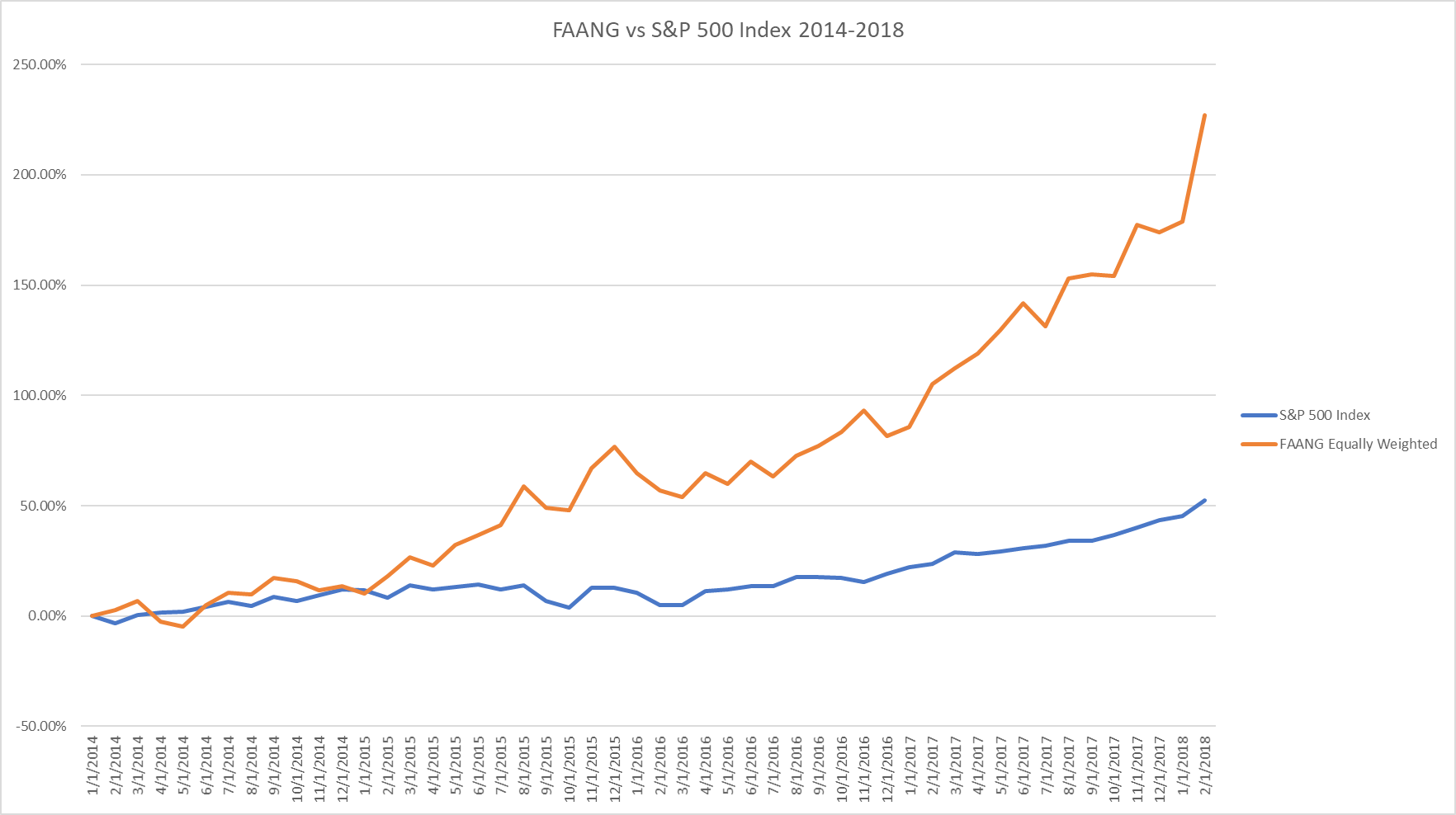

Alla fem av FAANG-företagen har varit medlemmar i referensindex S&P 500 Index under en tid, men en av dem (Netflix) är inte medlem i storkapitalets S&P 100 Index, så det är mest lämpligt att använda S&P 500 som ett riktmärke för att mäta deras prestanda. FAANG-aktierna utgör knappt 12% av indexets totala marknadsvärde. De senaste fyra åren är ett lämpligt relativt prestandafönster om du är ny med aktier och undrar vad allt väsen handlar om:

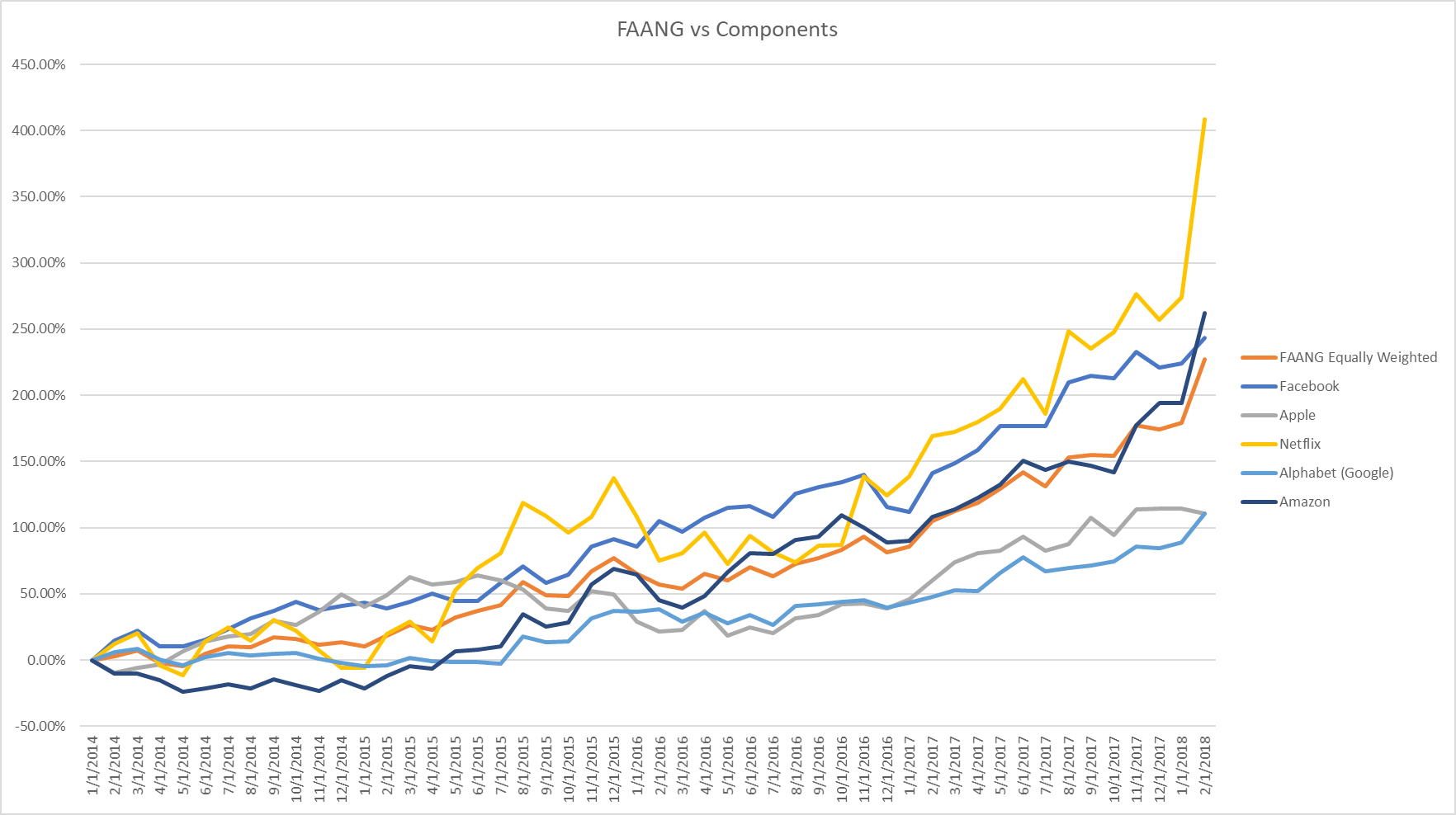

Indexets resultat jämfört med en likdanande portfölj med FAANG-aktier har varit fantastisk, där FAANG-portföljen ger en avkastning på 227,05% jämfört med indexets avkastning på 52,58%. Om man istället tittar på de enskilda aktiernas resultat är deras resultat under samma följande jämfört med portföljen:

| Aktie | Resultat 2014–2018 |

| Netflix | 408.40% |

| Amazon | 262.34% |

| 243.28% | |

| FAANG | 227.05% |

| 110.64% | |

| Apple | 110.59% |

Var befinner sig FAANG-aktierna nu?

fortfarande ett bra köp? Att kontrollera de rådande marknadsförhållandena följt av en grundläggande analys av respektive företag bör vara en god början för att ge oss ett svar. Om vi börjar med den bredare marknaden finns det fortfarande en hausseartad marknad jämfört med ett större index men vi kommer att hålla fast vid S&P 500 som nämnts. Indexet är över 6 månader och 12 månader, dess 50-dagars medelvärde för rörelse ligger över dess 200-dagars medelvärde för rörelser och det har inte fallit med mer än 20% från sitt högsta pris. Indexet genomgick en kraftig korrigering i början av februari 2018 men studsade snabbt tillbaka för att återhämta mer än hälften av värdet på sänkningen. En titt på ett långsiktigt prisdiagram visar en följd av större höga bottnar. Alla dessa tecken bekräftar en hausseartad miljö på den allmänna marknaden. Å andra sidan finns det två tecken som kan hävdas vara baisseartade. För det första har volatiliteten ökat dramatiskt där 20-dagars genomsnittliga intervallet mer än fördubblats från 18,17 strax innan korrigeringen startade till en nivå på 39,10 mindre än en månad senare. En sådan ökning i volatilitet ses ofta i slutet av hausseartade marknader. För det andra var korrigeringen den kraftigaste minskningen innan den nuvarande hausseartade marknaden började. Marknadsförhållanden är sällan svart och vitt, så överlag är det mest rimligt att säga att vi fortfarande har en hausseartad marknad för aktier men som kanske består av 60% till 70% av hastigheten jämfört med den 100% hastighet som hade under januari 2018.

Marknadssektor & Industrianalys: Momentum

Nästa steg är att bryta ner marknadsutvecklingen av relevanta sektorer och industrier. Med hjälp av en 6-månaders period kan vi se att informationsteknologisektorn (som inkluderar Facebook, Apple, Google) är den starkaste aktören inom alla sektorer, mycket nära följt av konsumentdiskretionära sektorn (som inkluderar Amazon och Netflix). Detta tyder på att det finns en stark hausseartad effekt bakom FAANG-företagen och att de fortfarande är "ledande aktörer inom ledande marknadssektorer" enligt vilken konventionell visdom säger att du borde köpa på en hausseartad marknad. Men om vi tittar närmare på en lista över de starkast stigande aktierna under samma 6-månadersperiod är situationen inte så stark. Endast två av FAANG-företagen är i de 50 bästa bästsäljande aktierna: Netflix ökade med 69,26% i 19:e plats och Amazon steg 59,00% i 26:e plats. Om vi tittar på den senaste 1 månaders prestationen är situationen lite bättre: Netflix steg 28,19% på 4:e plats och Amazon upp 14,86% på 18:e plats. Detta tyder på att Netflix och Amazon ser ut att vara bra köp om man gör en momentanalys med två tidsramar. När det gäller den smidiga uppåtgående rörelsen, som är ett mätinstrument som används av många hedgefonder i aktieval och som vanligtvis mäts med exponentiell regressionsanalys och R-kvadrat, är Amazon överlägsen Netflix vid tidpunkten av denna artikel.

Grundläggande analys

De flesta långsiktiga investerare vill göra en försiktig analys av företag till företag innan de lägger till några aktier i sin investeringsportfölj och hela böcker har skrivits om just denna process. Vissa forskare har dragit slutsatsen att om du var tvungen att begränsa grundläggande analys till ett enda lättillgängligt och bestämt mätinstrument skulle förhållandet mellan pris och bok vara det överlägsna valet. Pris och bok-förhållandet mäter förhållandet mellan nuvarande marknadspris till bolagets totala tillgångar minus skulder, så i teorin är ju lägre desto bättre. Här är värdena för FAANG-aktierna i skrivande stund:

| Aktie | Pris mot bok-förhållande |

| 6.93 | |

| Amazon | 25.19 |

| Apple | 6.26 |

| Netflix | 33.74 |

| 4.99 | |

S&P 500 Index | 18.37 |

Även om Netflix och Amazon ser ut som potentiella köp, ser de ut att vara övervärderade i en stor och grundläggande mätning. Det är intressant att notera att Apple, Facebook och Google är alla lägre än indexförhållandet, vilket tyder på att medan vinsterna kan vara mindre spektakulära kan de vara stadigare långfristiga placeringar. Långfristig investering bör inte genomföras utan noggrann undersökning av företagens intäktsmodeller och analys av relevanta branscher och konkurrenter. Är Facebooks modell för att tjäna pengar under långvarigt hot från en rörelse som avser att ge användarna ägande av sina uppgifter? Är nya data som visar en minskning av popularitet bland ungdomar en ledtråd till att Facebook blir passé hos de unga? Vad ska Apple göra med sitt enorma kapital? Kan Googles position som världens favoritsökmotor bli hotad? Dessa frågor, och många fler, bör noga övervägas av långsiktiga investerare. Naturligtvis, ju fler aktier du har i din investeringsportfölj, desto mindre måste du oroa dig för de enskilda företagens exakta utsikter. Glöm inte att du kan få exponering för FAANG-aktier utan att äga dem direkt, via ETF och olika index-, bransch- och branschspårare.

Dagshandel med FAANG-aktier

Det är vanligtvis inte en bra idé att idag handla aktier utan att de är ledande aktier på en mycket stark hausseartad marknad. Detta beror på att aktier vanligtvis är extremt volatila och föremål för manipulation av marknadsaktörer. Instrument för dagshandel så som valutahandel är vanligtvis mycket säkrare, vilket ger näringsidkaren en bättre chans att göra vinster. Glöm inte att CFD-aktier normalt har relativt höga avgifter även hos CFD-mäklare med hög kvalité och att hålla dem öppna över natten kommer att medföra avgifter som kommer att minska vinster tillräckligt mycket för att förhindra att det skulle vara en genomförbar metod att investera i FAANG-företag. Om du idag handlar FAANG-aktier ger du dig den bästa chansen att lyckas genom att göra det bara när både marknadsindexen breddas och aktierna själva gör nya toppa. Ett mycket bättre sätt att tjäna pengar på aktiemarknaden är att istället investera i en portfölj av flera aktier och att inte omfördela dessa mer än en gång per månad.